基金分红选“现金”还是“红利再投”? 影响原来这么大!

- 2025-07-21 22:11:40

- 614

你是不是也发现,基金分红,账户总资产没变,很多投资者都表示分红不就是分个寂寞。

基金分红有两种方式可以选择,一种是现金分红,一种是红利再投资,大部分基金两种分红方式可以随意选择,但是选择现金分红吧,钱直接到账但份额不变;选择红利再投资吧,份额增加了可净值下来了。左看右看,总资产似乎真的没差别。直到我深入研究才发现,这个看似简单的选择,对长期收益的影响远超想象。

分红背后的玄机:不是“左口袋掏右口袋”

“分红除权后总资产没变,这不是分了个寂寞?”“分红分的还不是自己的钱?有什么意义?”这些灵魂拷问我也曾有过。

但真相是:除权机制是市场公平的守护者。假设某基金明天每股分红1元,如果不除权,所有人都会在今日收盘前抢购,第二天抛售套利,市场直接乱套!除权让分红前后账户总资产不变,正是为防止这种漏洞。

那分红的真正价值在哪?长期持有才能体会:

填权效应:优质基金的净值会逐步涨回除息前的水平。

成本归零魔法:一只股息率5%的基金,持有20年,分红总额就会覆盖你的本金,但份额数量不变,第21年开始就是纯赚。

现金分红VS红利再投资:你的钱该去哪?

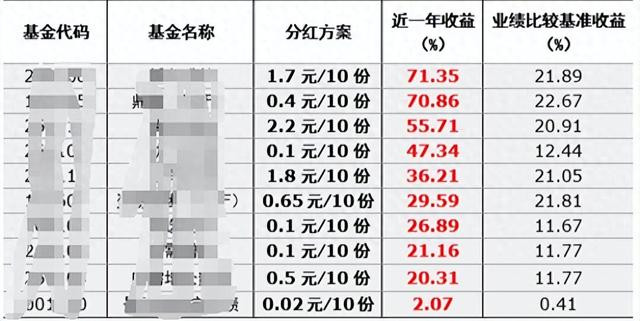

最近各大基金分红公告密集发布,选择难题实实在在摆在眼前:

现金分红:落袋为安

上海证券现金添利货币基金默认现金分红,钱直接进账户

中金普洛斯REIT、中金湖北科投光谷REIT等基础设施基金只支持现金分红,免收手续费

东方红系列混合基金可选择现金分红,每10份派发0.09元至0.15元不等

红利再投资:份额生崽

工银瑞信中债1-3年农发债指数基金支持红利再投资,新增份额次日可查

东方红基金可将现金红利按除权日净值自动转为份额

上海证券现金添利货币基金允许将现金红利自动转计划份额

真实案例:小选择如何撬动大收益

我的一位朋友持仓某红利ETF五年,始终坚持红利再投资。最近算账时发现:在基金净值年化增长6%的基础上,通过红利再投资增厚了额外2%的收益!这就是复利的魔法——红利再投资相当于用分红的钱自动加仓,份额如滚雪球般增加。

另一位退休投资者则选择了现金分红。他持有某REIT基金,每季度固定收到分红款,用这笔钱支付物业费绰绰有余。“持有10万份,每10份派0.25元,一次就有2500元入账,一年四次稳稳1万元。”他对此很满意。

实操指南:这样选就对了!

根据我的研究,选择并非一刀切,关键看三点:

1、看基金类型

货币基金:默认现金分红,适合短期资金打理

REITs:强制现金分红,想再投只能手动操作

股票型基金:两种方式任选,决策空间大

2、看市场位置

市场低位:红利再投资能低位加仓,成本摊薄

市场高位:现金分红落袋为安,避免高位加仓风险

3、看资金需求

近期要用钱:现金分红补充现金流

长期投资:红利再投资发挥复利威力

摩根资产管理“红利工具箱”的策略值得参考:旗下三只ETF(中证A50ETF、中证A500ETF、沪深300自由现金流ETF)在合同中明确规定:每季度最后一个交易日,若ETF相对标的指数的超额收益率为正,则强制分红,且收益分配比例不低于超额收益率的60%。

这种“季度强制分红+超额收益挂钩”机制,让分红预期明确写入产品合同,真正做到季季可期。截至今年7月8日,这三只产品成立以来已累计分红2.3亿元。

关键提醒:别踩这些坑!

修改分红方式要趁早:工银瑞信基金明确提醒,想变更分红方式需在权益登记日前一工作日15:00前办理,过期无效!

权益登记日是关键:东方红基金指出,权益登记日当天申购的份额不享受本次分红,但当天赎回的份额仍可享受分红权益。

警惕“伪红利”:有些基金分红后净值大跌难回高位,选择时要看基金历史分红后能否填权。摩根沪深300自由现金流ETF要求成分股连续5年经营活动现金流为正,避开高负债分红的“伪红利股”,值得借鉴。

写在最后

基金分红方式这个小选择,背后是投资理念的大体现:要眼前的现金流,还是长远的复利增长? 没有标准答案,只有适合与否。

我现在的做法是:核心持仓选红利再投资,卫星配置选现金分红。既享受复利增长,又有稳定现金流,心态更稳,更能拿住好资产。

(提醒:本文提及基金仅作案例参考,不构成投资建议。市场有风险,投资需谨慎。)

原创不易,欢迎大家点赞、关注、转发+收藏。祝大家投资收益翻番!

- 上一篇:中国游正在从各维度持续进阶

- 下一篇:岁女童误服蚊香液奶奶倒立催吐